Doch statt Vermögenssteuern, die das Wirtschaftswachstum hemmen, aber keinen nennenswerten Beitrag zur Umverteilung leisten, soll:

-

die Reduktion der Steuerquote Standort und Wirtschaft beleben,

-

eine kräftige Reduktion der Steuer und Abgaben auf Arbeit merklich zur Steigerung der Nettoeinkommen unselbständig Beschäftigter beitragen,

-

stärkere Anreize zur Arbeit bzw. zur Erhöhung der Arbeitszeit gemeinsam dazu führen, dass

-

Vermögen und Eigentum auf breiter Basis steigen.

Die aktuelle und künftige Entwicklung der Kosten der öffentlichen Hand – steigende Zinsen und Kosten für CO2-Kompensation, im Gesundheitsbereich, für Pensionen und Bildung – müssen eingebremst werden. Die Effektivität notwendiger Ausgaben muss dagegen massiv gesteigert werden.

Der verbleibende, nicht vermeidbare Kostenanstieg kann und muss durch mehr Wirtschafts- und BIP-Wachstum „relativiert“ werden – weil nicht die Summe in Euro entscheidend ist für die Volkswirtschaft, sondern das Verhältnis zum Bruttoinlandsprodukt. Das heißt Fokus auf Wettbewerbsfähigkeit, auf Export – am besten weil am einfachsten und vielversprechendsten dort, wo Österreich bereits eine gute Position auf dem Weltmarkt verzeichnet: etwa im Tourismus. Gezielte Maßnahmen zur Steigerung der Wettbewerbsfähigkeit in diesen Bereichen sichern Arbeitsplätze und Einkommen und forcieren die angestrebte Vermögensbildung und -verteilung.

Das muss Vorrang haben vor der Einführung neuer Steuern, wobei im Fall von Vermögens- oder Erbschaftssteuern jedenfalls das Endbesteuerungsgesetz im Verfassungsrang zu beachten ist. Dieses besagt, dass mit der 25%igen KESt jede Form von Einkommenssteuer – also auch Vermögens-, Erbschafts- und Schenkungssteuern – bereits abgegolten ist.

Versteuertes Geld nochmal versteuern? KMU belasten, dem Staat – trotz Rekordeinnahmen! – noch mehr Geld anvertrauen müssen? Oder doch Ausgabeneffektivität und Wettbewerbsfähigkeit steigern?

Das brauchen wir, um Einnahmen und Vermögen gerechter zu verteilen:

-

Mehr soziale Gerechtigkeit durch weniger Steuern auf Arbeit.

-

Eine höhere internationale Wettbewerbsfähigkeit durch eine niedrigere Abgabenquote

-

Mehr Effizienz in der Verwaltung durch weniger Bürokratie.

-

Weil Einkommen und Vermögen steigen, wenn Steuern sinken. Und nicht umgekehrt.

Die Debatte über die (Wieder-)Einführung der von einem sozialdemokratischen Finanzminister einer sozialdemokratisch geführten Regierung abgeschafften Vermögenssteuer wird seit Jahrzehnten ergebnislos geführt. Weil sie an allen Ecken und Enden krankt. Geführt wird sie praktisch nur von kleinen politischen und ideologischen Zirkeln und selbst das nur im Wahlkampf. In der Breite der Gesellschaft ist die Vermögenssteuerdebatte praktisch nicht präsent.

Fehlende Debattenkultur

Die politische Auseinandersetzung wiederum zeichnet sich in erster Linie durch Polemik und Aggression aus: Als Symptom einer fehlenden Debattenkultur wird auf Argumente der Gegenseite nicht eingegangen, lediglich die eigene Klientel mit Schlagworten bedient. Breite Gesellschaftsschichten werden damit nicht erreicht. Die Debatte funktioniert wie Wahlplakate: Wähler:innen werden nur scheinbar angesprochen, in erster Linie Partei-Funktionär:innen motiviert, Sprachregelungen ausgegeben, Bezugspunkte für Debatten ausgegeben. Eine Meinungsbildung über Parteizentralen und vorgelagerte Organisationen hinaus findet praktisch nur in Wahlkämpfen und durch Meinungsumfragen statt. Die Streitparteien diskutieren nicht miteinander über die Vermögenssteuer, sondern agitieren aneinander vorbei. Die Wähler:innen reden miteinander, und sie sprechen über alles Mögliche. Außer über Vermögenssteuern.

Verlorenes Vertrauen

Die politische Debatte ist entgleist, Zynismus und Bashing beherrschen die Schlagzeilen. Von Finanzminister Edlinger blieb etwa ein Zitat: „Eher lasse ich meinen Hund auf meine Wurst aufpassen als die ÖVP auf das Geld der Steuerzahler.“ Bundeskanzler Faymann legte sich fest mit den Worten „Wir haben vereinbart, keine neuen Steuern einzuführen. Daran muss man sich halten.", und führte nicht nur die Bankensteuer ein, sondern auch die Flugabgabe. Richtige Analysen wie jene vielzitierte von Bundeskanzler Kern bleiben ohne Konsequenz: „Jedes Wiener Kaffeehaus, jeder Würstelstand zahlt in Österreich mehr Steuern als ein globaler Konzern.“ Das schreckt Menschen außerhalb von Parteigremien und außerhalb von als Think Tank getarnten Schlagwortfabriken ab.

Ein „gespaltenes“ Land?

Im von vielzitierten politischen Blasen befeuerten schlagwortdominierten Diskurs mit dem primären Ziel, das eigene Lager zu motivieren, wird das Bild eines gespaltenen Landes gezeichnet, um den Diskurs weiter anzuheizen, politisches Kleingeld zu wechseln, das eigene Lager zu motivieren und so über eine emotionalisierte Debatte Aufmerksamkeit – auch mediale – zu erlangen. Das gelingt. Der Kollateralschaden des immer härter geführten Disputs ist die lösungsorientierte Diskussion mit sachlichen Argumenten – und letztendlich eine Lösung im gemeinsamen Interesse.

Edlingers Hund

Einer der wichtigsten Gründe aber, warum sich die breite Mehrheit nicht in der Debatte engagiert, ist nicht – wie vielfach behauptet – die Angst um das eigene Vermögen, sondern vielmehr das fehlende Vertrauen in eine Politik, die derart niveaulose Debatten führt, gemeinsam mit der Erkenntnis aus jahrzehntelanger Erfahrung mit ihrer Politik und deren Umgang mit Steuermilliarden – „unserem Geld“: Netto bleibt vom Bruttogehalt nach Abzug der Steuern viel zu wenig, die Staatsverschuldung steigt dennoch jedes Jahr höher, und was vom Staat zurückkommt, ist lediglich ein Bruchteil dessen, was vorher abgezogen wurde, das Geld versickert in der Verwaltung, landet auf den Konten überbezahlter Poliker:innen oder dubioser Geschäftemacher, die die Schlagzeilen beherrschen und von der Politik gedeckt werden: Edlingers Hund lässt alle Parteien schön grüßen.

Faktengestützte Entscheidungsfindung

Unbestritten ist etwa, dass der Aufwand, der dadurch entstehen würde, Barvermögen und Wertpapiere, Immobilienwerte und Unternehmensanteile, aber auch Schulden – ev. in anderen Währungen – zu erfassen und jährlich neu zu bewerten (und das noch unabhängig von der juristisch spannenden und wohl nicht schnell lösbaren Frage, wie Stiftungen behandelt werden müssten), in keinem Verhältnis zu den erwartbaren Einnahmen stehen dürfte. Damit steht und fällt die Sinnhaftigkeit der Debatte. Doch unabhängig von dieser für die Entscheidungsfindung zentralen Unklarheit wird die oben beschriebene „gefühlte Wahrheit“, die in der Politik so wichtig ist, von einer Vielzahl unbestreitbarer Fakten gestützt.

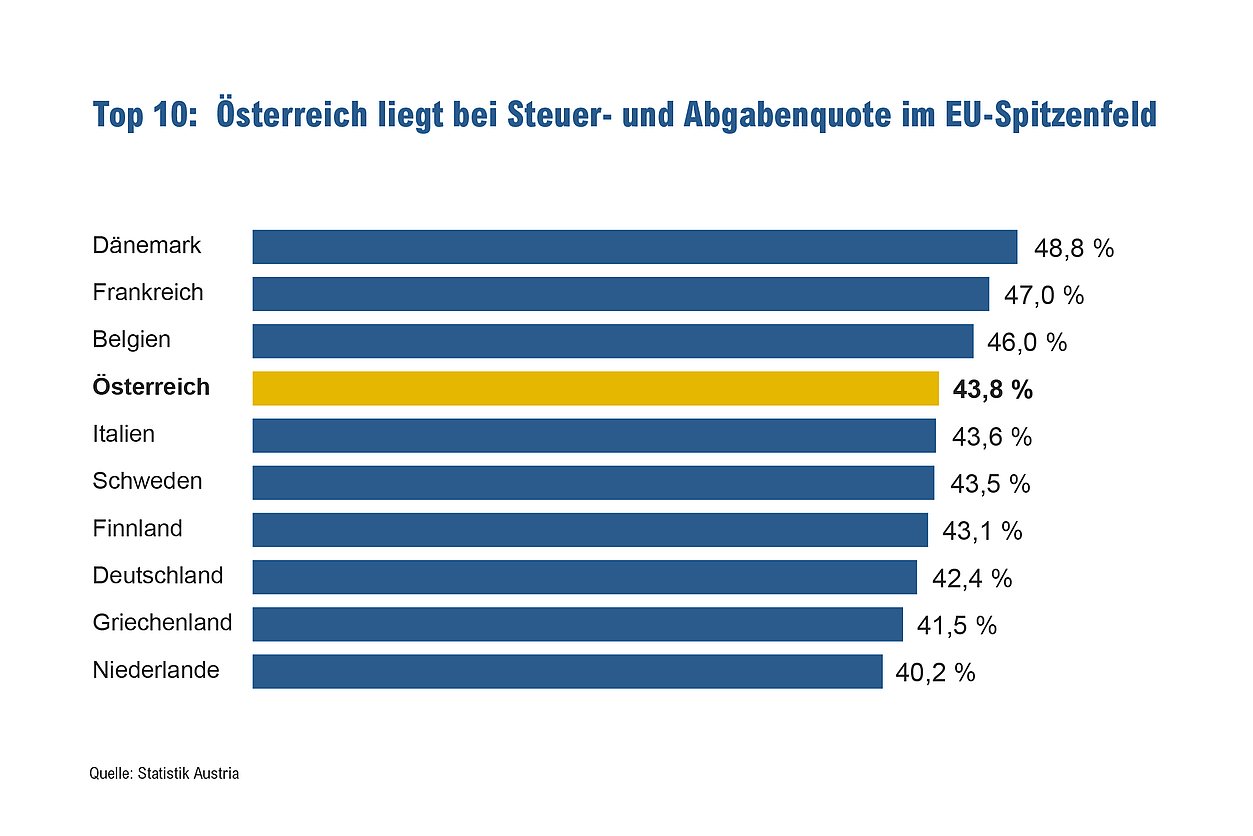

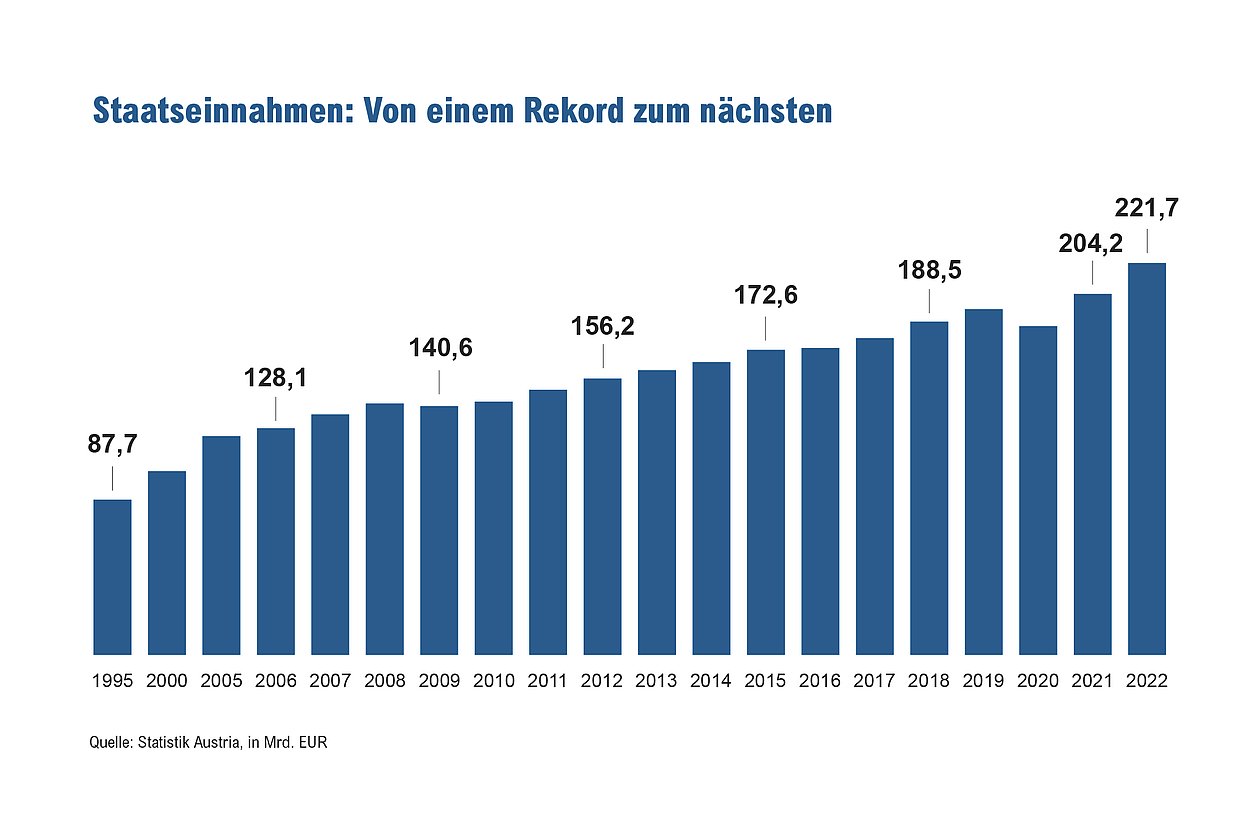

Österreichs Abgabenquote lag 2022 mit 43,8 % international im absoluten Spitzenfeld und verzeichnete damit die vierthöchste Steuer- und Abgabenbelastung in der EU. Österreich Steuereinnahmen sind damit auf internationalem Top-Niveau und klettern Jahr für Jahr von einem Rekord zum nächsten. Allein aus dieser Tatsache lässt sich kein Bedarf an zusätzlichen Steuereinnahmen ableiten – ganz im Gegenteil: Im Sinne der Wettbewerbsfähigkeit, aber auch im Interesse der Bevölkerung sollte die Steuerquote merklich gesenkt werden. Die teilweise Abschaffung der kalten Progression war ein wichtiger, ja historischer Schritt im österreichischen Steuersystem, weitere müssen folgen.

Warum dem Staat bei Rekordeinnahmen noch mehr erarbeitetes Geld schenken wollen?

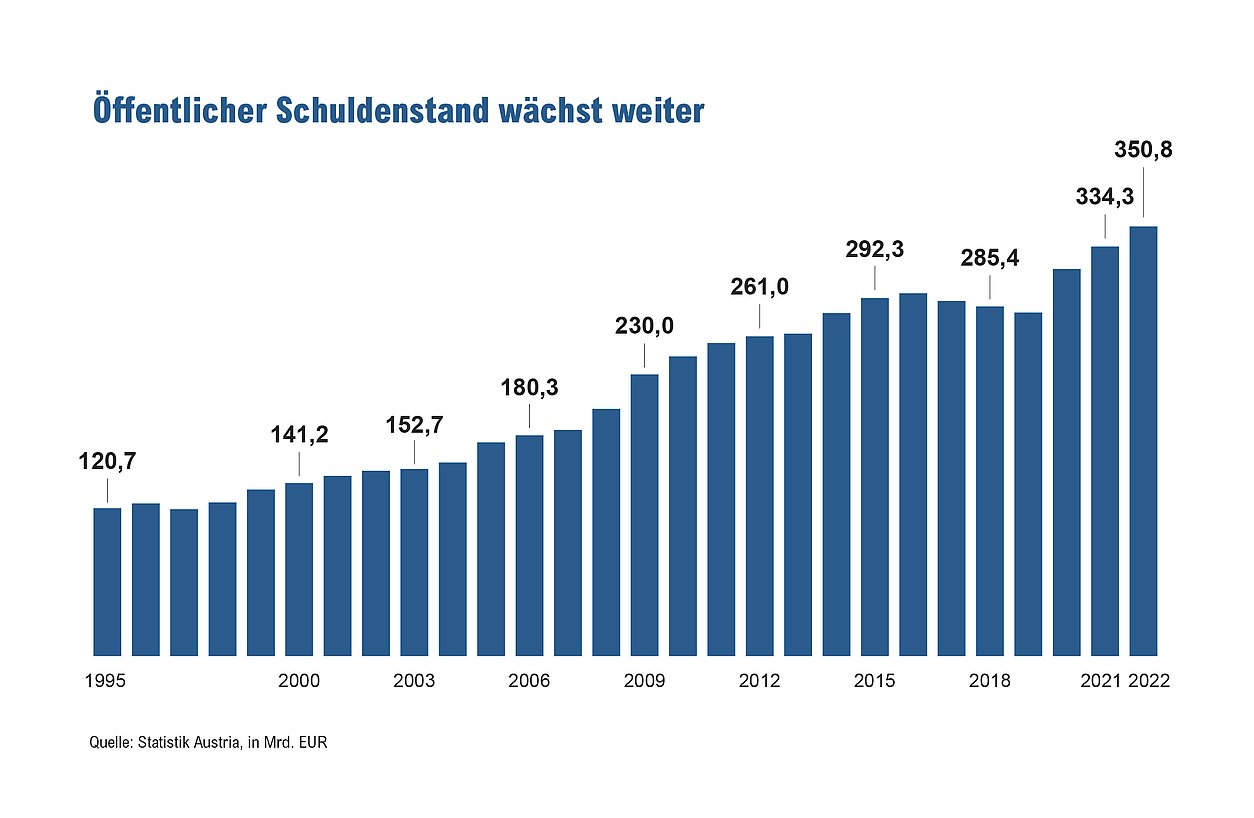

Eine zusätzliche Einnahme im niedrigen einstelligen Milliarden-Euro-Bereich wäre jedenfalls eine zusätzliche Belastung für diejenigen, die ohnehin schon Rekordsteuern zahlen und jetzt noch eine zusätzliche abführen sollten, würde aber die Staatseinnahmen nur unwesentlich erhöhen. Zum Vergleich: In nur zehn Jahren, von 2012 bis 2022, ist das Steueraufkommen um 69,5 Mrd. Euro oder 41,9 % gestiegen. Die Kritik an der ungleichen Vermögensverteilung (mit deren Austarierung ja die Forderung nach einer Vermögenssteuer begründet wird) hat trotz dieser enormen Zunahme der Staatseinnahmen nicht nachgelassen, sondern eher an Schärfe zugenommen. Womit sich der Kreis zum verlorenen Vertrauen in die Politik wieder schließt: Der Finanzminister nimmt jedes Jahr mehr ein, die Schulden steigen dennoch enorm, die Österreicher:innen bemerken in ihren Geldbörsen nur, dass ihnen am Ende des Monats für den eigenen Geschmack zu wenig bleibt – trotz explodierender Staatseinnahmen: Warum sollte man diesem Staat noch mehr Geld anvertrauen?

Österreich-Logik: Je höher die Staatseinnahmen, umso höher die Schulden

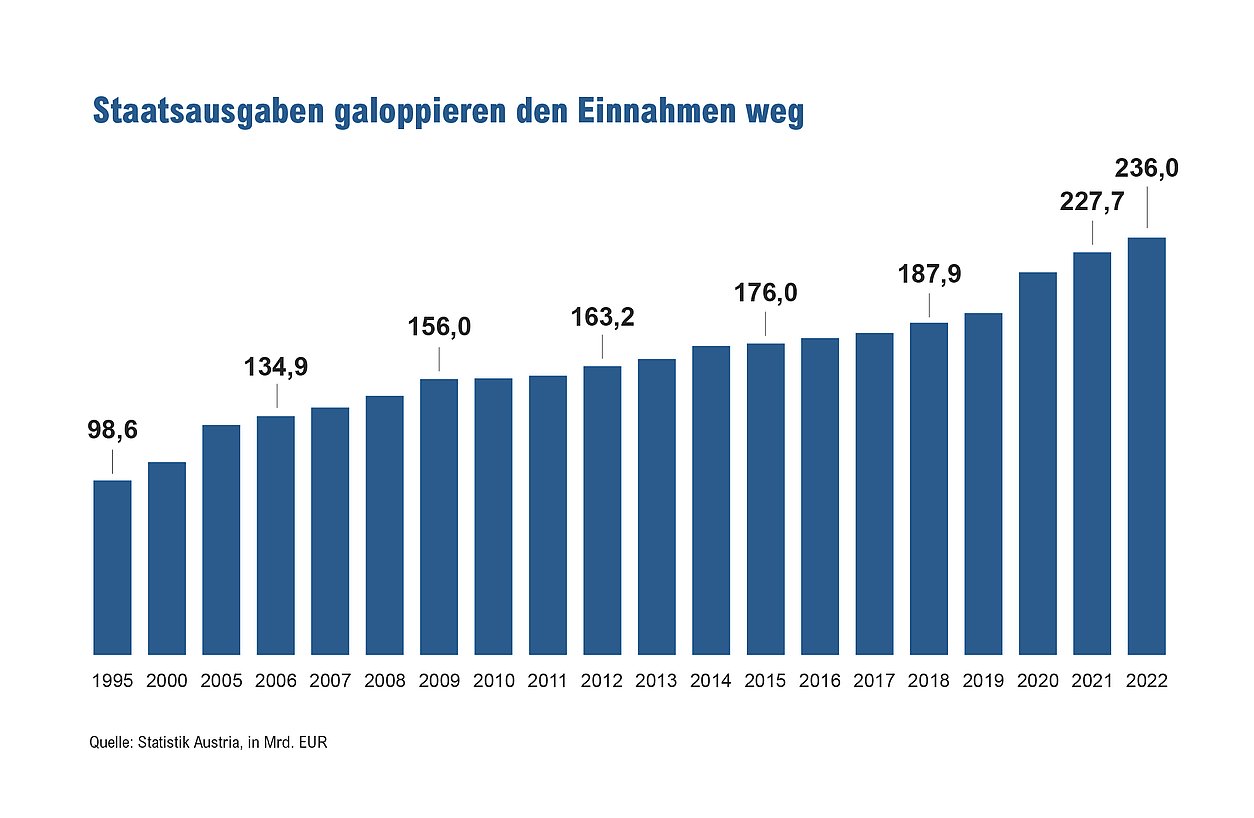

Gleichzeitig lässt sich kein Politiker in Österreich durch leere Kassen von kleineren und größeren Geschenken für seine Klientel abbringen. Anders lässt sich nicht erklären, warum die Staatsausgaben ständig immer noch stärker steigen als die rasant zunehmenden Einnahmen noch und somit auch die beständig steigenden Staatsschulden. Die Staatsausgaben sind nämlich sowohl absolut als auch relativ noch stärker gestiegen als die Staatseinnahmen, nämlich im selben Zeitraum um 72,8 Mrd. Euro bzw. 44,6 %. Für jede Milliarde Euro, die der Staat in den vergangenen 10 Jahren mehr eingenommen hat, hat er 1,05 Mrd. Euro mehr ausgegeben: Steuererhöhungen sind so betrachtet auch volkswirtschaftlich keine gute Idee.

Aber wer die Ausgaben ohnehin von den Einnahmen entkoppelt, kann den angeblichen Bedarf einer zusätzlichen Einnahmenquelle nur schwer argumentieren.

Großbaustelle Staatshaushalt

Gleichzeitig lässt sich anhand dieser Daten wie auch der Entwicklung des öffentlichen Schuldenstands klar zeigen, dass das österreichische Steuersystem dringend einer nachhaltigen Strukturreform bedarf. Ein lokaler Eingriff wie die Einführung einer zusätzlichen Steuer mit einem im Vergleich zum Aufkommen vergleichsweise hohen Verwaltungsaufwand stellt angesichts der offensichtlichen multiplen Krisen im Staatshaushalt eine zusätzliche Belastung – und zwar der lebenserhaltenden Systeme, nämlich der investierenden Arbeitgeber- und Familienbetriebe – dar.

Während KMU in ihren steuerlichen Gestaltungsspielräumen bereits jetzt schon stark eingeschränkt sind und ihnen noch eine zusätzliche Belastung droht, steht international organisierten Konzernen eine ganze Reihe von Optionen zur Optimierung der Steuerlast zur Verfügung, die sie bereits jetzt nutzen und auch in Zukunft – zur Vermeidung von Substanzsteuern – weiter nutzen werden. Dies würde die ohnehin schon schwierige Wettbewerbssituation des Mittelstands weiter erschweren. Und so minimal sich die Einführung zusätzlicher Einnahmen im niedrigen einstelligen Milliarden-Euro- bzw. Prozentbereich auf einen Staatshaushalt außer Rand und Band auswirken würde, als so schädlich würde sich jede zusätzliche Belastung für mittelständische Unternehmen im Land wie auch für die durch die Steuer- und Abgabenquote bereits in Mitleidenschaft gezogene Standort-Attraktivität auswirken.

Grundlegende Reform von Steuersystem und Staatshaushalt unverzichtbar

Die Wiedereinführung einer Vermögenssteuer ist eine zu einfache und daher falsche Antwort auf die komplexen Herausforderungen, die der ausufernde österreichische Staatshaushalt mit seinen über die Jahrzehnte stark gestiegenen Einnahmen und noch stärker steigenden Ausgaben mit sich bringt. Anstelle der problematischen populistisch-vereinfachten Botschaft „Eat the rich!“ infolge der oft falschen Fehlannahme, Unternehmertum führe automatisch zu Reichtum, braucht es eine grundlegende Neuordnung von Steuersystem und Staatshaushalt.

Klare Ziele und ein Weg dorthin: die Entsteuerung der Arbeit

Diese Neuordnung darf nicht ideologisch motiviert sein, sondern muss klar definierte volkswirtschaftliche Ziele verfolgen, die wie folgt lauten:

Aus weniger mehr machen

Im Mittelpunkt einer umfassenden Reform des Steuer- und Staatshaushalts darf nicht die höhere Besteuerung der mittelständischen Wirtschaft stehen, sondern im Gegenteil die Entsteuerung von Arbeit.

Mehr soziale Gerechtigkeit durch weniger Steuern auf Arbeit!

Eine höhere internationale Wettbewerbsfähigkeit durch eine niedrigere Abgabenquote!

Das leidgeplagte Rückgrat der Wirtschaft entlasten

Jede Art der Substanzbesteuerung würde in erster Linie das Rückgrat der heimischen Wirtschaft treffen: die mittelständische Wirtschaft, die 66% der Arbeitskräfte beschäftigt, 62% der Lehrlinge ausbildet und 63% der inländischen Umsätze erwirtschaftet. Internationalen Unternehmensgruppen stehen ganz andere Möglichkeiten der Steueroptimierung offen durch Gewinnverschiebung, Gruppenbesteuerung und Lizenzgebühren. Jede Substanzbesteuerung würde zu einem ganz klaren Wettbewerbsnachteil für KMU führen, aber nicht automatisch zur erhofften besseren Einkommens- und Vermögensverteilung führen.

Nur Entlastung entlastet

Im Gegenteil: Der einzig unmittelbar wirksame und direkte Hebel für eine bessere Verteilung von Einkommen und damit auch Vermögen wäre keine zusätzliche Besteuerung, sondern selbstverständlich die steuerliche Entlastung von Erwerbseinkommen und eine dadurch unmittelbar wirksame Erhöhung der Arbeitseinkommen. Verstärkt würde der Effekt auf die Einkommensverteilung durch die zusätzlichen direkten positiven Effekte auf die Attraktivität von Stellenangeboten wie auch der Ausweitung der Arbeitszeit, die sich direkt auf das Einkommen und damit das Vermögen auswirkt. Zusätzlich forciert würde das durch den Ausbau positiver Anreize wie den Ausbau der Kinderbetreuung in den Kernarbeitszeiten und darüber hinaus. Gleichzeitig würden dadurch erzielte Erfolge bei der Besetzung offener Stellen den Ruf nach stärker kritisierten Maßnahmen wie der Senkung arbeitsloser Bezüge eindämmen.

Kein Politiker, der eine neue Steuer zusätzlich zu den Rekordsteuereinnahmen und Staatsschulden der vergangenen Jahre und Jahrzehnte fordert, präsentiert im Gegenzug Konzepte zur Entlastung der arbeitenden Mehrheit der Bevölkerung. Die Frage, was dann der Hintergrund der Belastungsoffensive ist, schwebt im Raum.

Zwei Wege, ein Ziel: Fairness

Gleichzeitig lassen sich die hier definierten Ziele einer Reduktion der Steuer- und Abgabenquote auf der einen Seite und mehr sozialer Gerechtigkeit auf der anderen Seite allen erwarteten und angelernten Gegenargumenten zum Trotz (ein starker Sozialstaat braucht hohe Steuereinnahmen u. ä.) leicht vereinbaren. Der erste und direkte Hebel ist die Entlastung der Arbeitseinkommen, die sofort zu höheren Einkommen und zum Aufbau höherer Vermögenswerten führt: der sicherste Weg zu mehr sozialer Gerechtigkeit. Der zweite Hebel muss mehr Effektivität bei den laufenden Ausgaben sein. Die Liste der Bereiche, in denen sich die Höhe der aus dem Staatshaushalt getätigten Ausgaben nicht mit den dadurch erzielten Ergebnissen in Einklang bringen lässt, ist lang.

Lieb und teuer: die Bildung

Österreich verzeichnet lt. OECD mit 4.525 US-Dollar pro Volksschüler:in die dritthöchsten Ausgaben im Bildungsbereich. Der OECD-Durchschnittswert liegt bei 2.784 Dollar. Von der Volksschule weg bis hin zur Hochschule gibt Österreich 15.171 US-Dollar aus (kaufkraftbereinigt pro Kopf) bei einem OECD-Durchschnitt von 10.488 Dollar. Dabei stehen in der österreichischen Sekundarstufe neun Schüler:innen einer Lehrperson gegenüber, in der OECD 13. Die hohen Ausgaben spiegeln sich aber nicht in den Ergebnissen wider, wie etwa der PISA-Test regelmäßig zeigt, wo Österreich durchschnittliche und rückläufige Ergebnisse erzielt. Der Abstand zu den Spitzenreitern ist in allen Bereichen groß. Jedes fünfte Schulkind hat Schwierigkeiten beim sinnerfassenden Lesen. Bei den Ergebnissen ist Österreich weit von den Spitzenrängen bei den Ausgaben entfernt.

Nichts ist wertvoller als die Gesundheit – und nur weniges teurer

Die Ausgaben im Gesundheitsbereich sind von 23,2 Mrd. Euro 2011 auf 38,5 Mrd. Euro 2021 gestiegen – ein Ausgabenplus von 66% in nur zehn Jahren, dem eine Inflation von 19% gegenüberstand. Mit einem weiteren Anstieg ist zu rechnen. Die Pro-Kopf-Gesundheitsausgaben in Österreich waren 2019 die dritthöchsten in der EU. Österreich gibt deutlich mehr für die stationäre Versorgung aus als die meisten Länder, während die Ausgaben für Prävention unter dem Durchschnitt liegen. Auch die Zahl der Ärzt:innen und Krankenhausbetten ist hoch.

Gleichzeitig prägen überfüllte Wartezimmer, überlange Wartezeiten auf dringend notwendige Untersuchungen und Behandlungen, Ärztinnen und Ärzte, die keine neuen Patient:innen annehmen, das Bild von einem überlasteten und schlecht organisierten teuren Gesundheitssystem mit einer komplexen, reformhemmenden Verwaltungsstruktur. 2019 erreichten die Pro-Kopf-Gesundheitsausgaben kaufkraftbereinigt 3.943 Euro, nach Deutschland und den Niederlanden der dritthöchsten Wert in der EU. Bei den Krankenhausbetten liegt Österreich mit 7,2 je 1.000 Einwohner:innen in der EU auf Platz 2 hinter Deutschland.

Vor-Sorgen: Der Kostenanstieg bei den Pensionen

Besonders viel gibt Österreich für seine Pensionisten auf, was auf eine durchschnittliche Nettoersatzrate von 76,5% zurückzuführen ist – die liegt im OECD-Durchschnitt bei 49%, in Deutschland etwa bei 38,7%. Die Pensionsausgaben des Bundes steigen 2023 deutlich, infolge der hohen Inflationsrate, aber infolge zunehmender Pensionszugänge der geburtenstarken „Baby-Boomer“- Jahrgänge, um rund 1,95 Mrd. Euro oder 16,2% auf 13,95 Mrd. Euro. Dem zugrunde liegt ein faktisches Pensionsantrittsalter von 60,9 Jahren im Jahr 2021.

Dazu kommen die Ausgaben für die Beamtenpensionen in Höhe von 11,53 Mrd. Euro, damit um 780,7 Mio. Euro oder 7,3% mehr als im Voranschlag für 2022. Bis 2026 wird ein Anstieg der Ausgaben auf 13,9 Mrd. Euro (+20,5% gegenüber 2023) bei gleichzeitigem Rückgang der Einnahmen auf 1,93 Mrd. Euro prognostiziert.

Noch deutlicher sichtbar wird die Dynamik bei den Pensionsausgaben durch einen gesamthaften Blick: Hat der Bund 2020 insgesamt noch 20,8 Mrd. Euro für Pensionsleistungen ausgegeben, werden es laut Bundesfinanzrahmen 2026 bereits 32,8 Mrd. Euro sein, ein Plus von 57,8%.

Mit Zins und Zinseszins: Österreich in der Schuldenfalle

Ein weiterer enormer Budgetposten für die kommenden Jahre stellt der Zinsendienst der Republik dar: 8,7 Mrd. Euro soll Österreich heuer für Zinsen ausgeben, mehr als doppelt so viel wie im Vorjahr, da waren es 4,3 Mrd. Um staatschulden-technisch wieder auf Maastricht-Kurs zu kommen (von den derzeitigen Staatsschulden im Ausmaß von 77% der Wirtschaftsleistung in Richtung 60%) braucht es allein 2025 laut Budgetdienst des Parlaments zumindest 6,7 Mrd. Euro an Einsparungen oder Mehreinnahmen. Angesichts der steigenden Schulden und hohen Zinsen ein umso schwierigeres Unterfangen.

Einen Ausweg bietet die Wirtschaft, weil nicht die absolute Höhe der Staatsschulden alleine entscheidend ist für das Ausmaß der Staatsverschuldung, sondern – wie an der Messgröße für die Maastricht-Kriterien gut erkennbar – das Verhältnis zur Wirtschaftsleistung, also die Staatsschulden in % des BIP: Derzeit werden die Schulden „weginflationiert“, der Schuldenstand in % des BIP sinkt trotz eines Anstiegs von 370 Mrd. Euro 2023 auf 401 Mrd. Euro 2026 von 77% auf 71,4% des BIP, weil dieses einerseits infolge des kräftigen Aufschwungs nach der Corona-Krise, andererseits und noch viel mehr infolge der hohen Inflation stark steigt.

Wie derzeit und in den vergangenen Jahren sollte allerdings nicht die enorme Inflation, sondern die wirtschaftliche Dynamik die Schuldenquote dämpfen. Damit bietet unter anderem ein erfolgreicher Tourismus mit seiner hohen Exportquote einen Ausweg aus der sich zuspitzenden Situation. Der Weg dorthin führt über wettbewerbsfreundliche Rahmenbedingungen wie eine kompetitive Steuer- und Abgabenquote, leistungsfördernde Arbeitszeit- und Entgeltgestaltung, Maßnahmen zur Entbürokratisierung und anderes mehr.

Fazit

Österreichs Staatshaushalt hat eine im internationalen Vergleich sehr hohe Steuer- und Abgabenquote, wovon ein überproportionaler Teil auf Arbeit entfällt. Das gehört dringend reformiert.

Den Rekordeinnahmen stehen noch höhere Ausgaben gegenüber und eine oft mäßige Performance, etwa im Schulbereich und in der Medizin. Hier braucht es mehr Ausgabeneffizienz.

Im Fokus der Reform müssen, um die Standortattraktivität – hier verliert Österreich seit Jahren in allen Rankings Plätze – zu verbessern und Arbeit attraktiver zu machen, die Senkung der Steuer- und Abgabenquote, die Entlastung der Arbeit und eine verbesserte Ausgabeneffektivität stehen.

Was die Steuerlast erhöht, ist als Nachteil für den Standort abzulehnen. Die seit Jahren geforderte Wiedereinführung von Substanzsteuern würde KMU belasten, Konzerne – deren Gewinne und Managergehälter im Zentrum der Kritik stehen – infolge Konzernbesteuerung so gut wie nicht.

Auch seit Jahrzehnten dynamisch steigende Rekordsteuern verbessern die Vermögensverteilung nicht – und nichts deutet darauf hin, dass weitere Steuern und Steuererhöhungen das täten.

Im Gegenteil würden sich durch Steuersenkungen steigende Netto-Einkommen und nicht Erhöhungen direkt positiv auf die Vermögen unselbständig Tätiger auswirken.

Die Entwicklung der Staatseinnahmen ist (s. Verwerfungen durch Pandemie und Russlands Krieg gegen die Ukraine) deutlich volatiler als die der Kosten, die durch demografische Entwicklungen von vor Jahrzehnten getrieben wird. Umso wichtiger sind Maßnahmen zur Eindämmung der Ausgaben.

Dynamisch steigende Gesundheits- und Pensionskosten müssen durch Adaptierungen im System (Zahl der Spitäler und Krankenbetten, Erhöhung des Pensionsantrittsalters) eingedämmt werden.

CO2-Kompensationszahlungen müssen nach Möglichkeit vermieden werden. Ein Bruchteil der dafür zu reservierenden Ausgaben könnte, in Einsparungsmaßnahmen investiert, hohe Kosten einsparen.

Zusammen reduzieren diesen Maßnahmen auch die Zinsenlast.

Gleichzeitig kann und muss das Gewicht der Staatsschulden durch Wirtschaftswachstum relativiert werden. Dazu sind Maßnahmen zur Belebung der Wirtschaft notwendig, die sich zum Teil mit den erwähnten Maßnahmen überschneiden (Eindämmung der Staatsausgaben, mehr Effektivität bei Bildungsausgaben, Arbeitsanreize, Erhöhung des Pensionsalters, Forcierung der Klimawandeltechnologie, …), zum Teil um zusätzliche Maßnahmen zur Dynamisierung vor allem beschäftigungs- und exportintensiver Branchen wie des Tourismus erweitert werden sollten.

Grundsteuer und Vermögenssteuer: einzigartige Doppelbelastung für Hotellerie

Hotels würden Vermögenssteuern doppelt treffen, weil Grundbesitz bereits jetzt von der Grundsteuer betroffen ist. Dass sich Hotels im Gegensatz zu anderen Branchen überwiegend in Top-Lagen wiederfinden und das auf großen Grundstücken, kommt noch dazu. Die Grundsteuer, bei der auch keine Schulden gegengerechnet werden, belastet sie jetzt schon, käme eine Vermögenssteuer dazu, wäre das eine einzigartige Form der Doppelbelastung.